О трёх ближайших трудных годах для России

Есть подозрение, что 2018-й год — при всех его загибах и проблемах — мы будем вспоминать с благодарностью. Как стабильный, спокойный и сытый.

Ведь уже вскоре после символического боя кремлёвских курантов в новогоднюю ночь нынешняя стабильность может закончиться.

Почему?

Причин тому множество. Вот лишь одна из них.

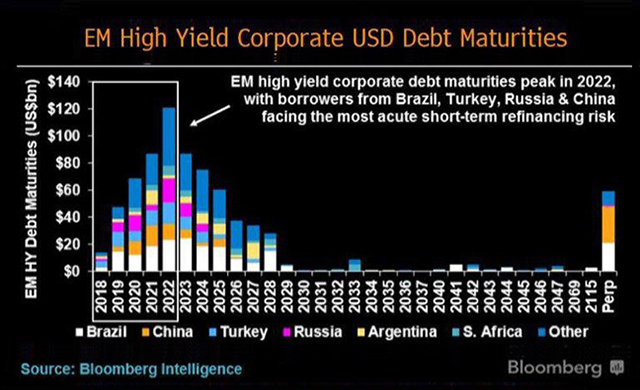

В ближайшие годы выплаты по корпоративным долгам стран с развивающимися рынками достигнут не просто пика — исторического максимума. Это уже не самый хороший фон для локальных валютных рынков этих стран. Нуждающиеся в иностранной валюте компании будут либо пылесосить внутренний рынок, либо задерживать экспортную выручку за рубежом. Последнее чревато сокращением предложения, притом что спрос будут предъявлять не только экспортёры, но и субъекты, ориентированные на внутренний рынок. Например, банки.

Соответственно, круто встряхнёт как валютный рынок, так и долговой. Да и акции вряд ли останутся в стороне.

Применительно к России такая ситуация усугубляются двумя факторами. Во-первых, международные санкции, вследствие которых выход на глобальный рынок капитала для фирм и организаций из РФ практически закрыт. Уже сейчас, понимая, что санкционная война — это надолго, многие западные финансисты стараются обнулить российский риск. И вовсе не связываться с теми заёмщиками, чья страна происхождения — Россия.

Во-вторых, наши монетарные власти руководствуются больше политикой, чем экономикой. И потому действуют весьма неуклюже в условиях дестабилизации рыночной конъюнктуры. Запаздывают с решениями, мечутся, нервничают. От этого проблемы только растут, а расплачиваться за них приходится, как обычно, конечным потребителям.

И есть третий аспект, общий для всех переходных экономик. Он связан с тем, что на конъюнктуру долговых и валютных рынков могут существенно повлиять такие вещи, как рост вероятности очередного циклического спада в экономике США, а также сложности с рефинансированием долгов у компаний из КНР из-за торговой войны с Америкой.

Всё это напрочь убьёт у международных инвесторов аппетит к риску в отношении РФ, Китая, Турции, Бразилии, ЮАР. Почти весь БРИКС окажется уязвимым, и многие крупные глобальные игроки только того и ждут: «падающего — подтолкни».

А если уж с экономическим спадом столкнутся одновременно США и Китай, на рынках разразится новый идеальный шторм. Причём он будет пострашнее того, предыдущего, поскольку сейчас монетарная политика ключевых ЦБ и так не слишком жёсткая. Соответственно, её меры не сработают, в отличие от предыдущего кризиса.

И в какую пучину бедствий погрузится тогда Россия с её постаревшим президентом и забронзовевшей элитой?

А.Нальгин,

Россия

https://a-nalgin.livejournal.com